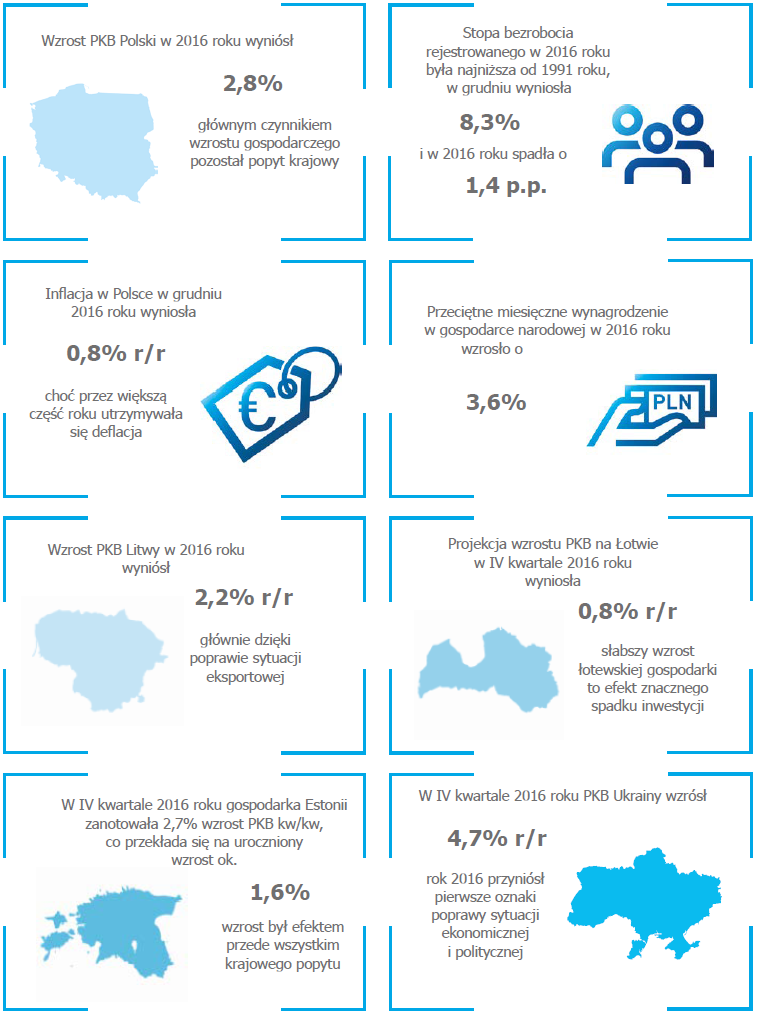

Rok 2016 był kolejnym rokiem, kiedy sytuacja na rynkach finansowych podlegała dynamicznym zmianom.

Pierwsze tygodnie 2016 roku były bardzo złe dla rynku akcji, szczególnie w Europie. Polskie indeksy akcyjne wypadły na tle europejskim stosunkowo korzystnie, choć WIG i WIG20 również traciły. Za spadki na polskim rynku akcji odpowiadała przede wszystkim sytuacja na rynkach globalnych.

Polskie 10-letnie obligacje skarbowe na początku roku również nieco straciły na wartości – w związku ze wzrostem awersji do ryzyka na rynkach finansowych oraz okolicznościami specyficznymi dla Polski. Należały do nich między innymi gorsza ocena perspektyw fiskalnych Polski przez Komisję Europejską oraz obniżenie ratingu kraju przez agencję ratingową Standard & Poor’s.

W Polsce, w tamtym okresie, rynek stopy procentowej wyceniał obniżkę stopy referencyjnej NBP o 25 punktów bazowych, do czego przyczynił się między innymi bardzo niski wskaźnik inflacji oraz łagodny kurs polityki pieniężnej komunikowany przez ważne banki centralne.

W marcu Europejski Bank Centralny rozluźnił znacząco politykę pieniężną, reagując na przedłużającą się deflację i ryzyka dla wzrostu gospodarczego. Zdecydowano o powiększeniu miesięcznej skali zakupu papierów wartościowych w ramach programu luzowania ilościowego, poszerzeniu zakupów także o niebankowe obligacje korporacyjne oraz o przedłużeniu programu do marca 2017 roku. Stopy depozytowa oraz refinansowa EBC zostały obniżone. Jednocześnie EBC w ramach kwartalnych operacji TLTRO2 zaoferował bankom tanie, długoterminowe pożyczki, których oprocentowanie zależało od zaangażowania w kredytowanie gospodarki. To rozluźnienie polityki pieniężnej było dalej idące, niż wówczas oczekiwał rynek.

Między innymi dzięki zdecydowanym działaniom EBC, korzystnym danym makroekonomicznym z USA oraz łagodnej retoryce Fed, marzec przyniósł poprawę nastrojów na rynkach finansowych i wzrost apetytu na ryzyko wśród inwestorów.

Tendencja spadkowa cen na polskim rynku finansowym została przełamana. Ceny akcji, poza czynnikami globalnymi, wsparł w tym okresie bardzo dobry odczyt wzrostu gospodarczego w Polsce za IV kwartał 2015 roku. Rentownościom pomogło zmniejszenie globalnej niepewności i spadek premii za ryzyko dla Polski, która jednak pozostała wysoka.

Na początku kwietnia na polskie rynki powróciły jednak spadki. Przyczynił się do nich zaskakująco niski odczyt dynamiki polskiego PKB w I kwartale 2016 roku oraz wzrost prawdopodobieństwa podwyżek stóp procentowych przez Fed w połowie 2016 roku. W Polsce widać było szczególnie osłabienie wycen dużych spółek, związane z ryzykami rynkowymi oraz regulacyjnymi. Zjawisko to dotyczyło szczególnie banków, sieci handlowych, czy też spółek z sektora surowcowego i energetycznego. WIG oraz WIG20 na koniec maja 2016 roku spadły poniżej poziomu z końca 2015 roku.

W ciągu ostatnich tygodni I półrocza 2016 roku na rynkach finansowych, szczególnie w Europie, uwidocznił się wpływ obaw przed opowiedzeniem się obywateli Wielkiej Brytanii za wyjściem z Unii Europejskiej – czyli tak zwanym Brexitem. Ceny akcji spadały, a zmienność rynkowa była bardzo duża. Zwiększona awersja do ryzyka na rynkach globalnych wpłynęła na wzmożoną zmienność rentowności polskich obligacji skarbowych. Polska krzywa dochodowości uległa spłaszczeniu ze względu na przesunięcie jej krótkiego końca ku górze, co wiązało się między innymi ze zmniejszeniem oczekiwań na możliwe obniżki stóp procentowych w Polsce. Różnica pomiędzy rentownościami polskich i niemieckich 10-letnich obligacji skarbowych pozostawała przez większość czerwca powyżej 300 punktów bazowych – taki trwały wzrost powyżej tego poziomu zdarzył się pierwszy raz od końca 2012 roku.

Kiedy Wielka Brytania w referendum zadecydowała o Brexicie, wstrząsnęło to rynkami akcji. Jednak w warunkach późniejszego uspokojenia, indeksy odrobiły straty w III kwartale 2016 roku. Przyczynił się do tego także fakt, że pierwsze skutki Brexitu okazały się mniej dotkliwe, niż się obawiano. Ponadto EBC i Fed utrzymały niezwykle luźną politykę pieniężną, a do tego oczekiwania rynkowe wskazywały na jej łagodniejszy kurs w przyszłości, niż oceniano to wcześniej. Polski indeks giełdowy szerokiego rynku WIG odnotował w III kwartale 2016 roku solidny wzrost, jednak indeks WIG20 stracił na wartości. Tę rozbieżność można uzasadniać specyficznymi ryzykami istotnymi dla dużych polskich spółek giełdowych, między innymi finansowych czy energetycznych. Należy tu jednak odnotować pozytywny wpływ na ceny akcji banków, jaki miała sierpniowa publikacja prezydenckiego projektu ustawy dotyczącej problemu kredytów hipotecznych we franku szwajcarskim, odebranego jako łagodny dla kredytodawców.

Polskie 10-letnie obligacje skarbowe, po uspokojeniu się napięć rynkowych związanych z Brexitem, w lipcu i sierpniu zyskiwały na wartości, co dodatkowo wsparł krótkotrwały wzrost prawdopodobieństwa kolejnej obniżki stóp procentowych w Polsce. Później rentowność polskich 10-letnich obligacji skarbowych powróciła na ścieżkę wzrostową, do czego przyczynił się między innymi stopniowy wzrost rentowności w USA.

Ostatnie miesiące roku upłynęły pod znakiem wyborów prezydenckich w USA. Przedwyborcze ruchy na rynkach finansowych wskazywały, że ewentualne zwycięstwo Donalda Trumpa może skutkować wzrostem awersji do ryzyka, spadkiem cen akcji i napływem środków do krajów i aktywów uznawanych za „bezpieczne przystanie”. Wybór Trumpa na kolejnego prezydenta USA był powszechnym zaskoczeniem, ale jeszcze większą niespodzianką była reakcja rynków finansowych na ten wybór. Po wstępnym osłabieniu dolara amerykańskiego i spadków indeksów akcyjnych w USA, rynki powróciły szybko do punktu wyjścia. Do takiego ruchu przyczynić się mogła pierwsza przemowa Trumpa jako prezydenta-elekta, utrzymana w tonie „głównego nurtu” Partii Republikańskiej. Od tego momentu ruchy cen na globalnych rynkach zaczęły wyceniać scenariusz tzw. reflacji, zakładający impuls fiskalny w USA wpływający na przyspieszenie wzrostu gospodarczego oraz wzrost inflacji, a jednocześnie sprzyjający podnoszeniu stóp procentowych przez Fed i wzrostowi rentowności amerykańskich obligacji skarbowych. Scenariusz ten uprawdopodobnił Fed podnosząc stopę referencyjną w grudniu o 25 punktów bazowych.

W tych warunkach wzrost rentowności obligacji skarbowych Polski mógł wynikać w dużej mierze ze wzrostu krajowej premii za ryzyko – związanej też ze wzrostem premii dla rynków wschodzących. Winne może być tu też zjawisko „repatriacji” kapitału, powracającego do USA.

Jednak wybory w USA to nie wszystko. EBC podjął w grudniu oczekiwaną decyzję o wydłużeniu okresu luzowania ilościowego w strefie euro. Decyzja EBC przyczyniła się do zwiększenia stromizny krzywej dochodowości w Niemczech. Z jednej strony – uruchomienie zakupów papierów o rentowności poniżej stopy depozytowej EBC i minimalnej zapadalności 1 roku doprowadziło do spadku rentowności na krótkim końcu krzywej dochodowości. Z drugiej strony – ograniczenie całkowitego miesięcznego wolumenu zakupów osłabiło ceny papierów długoterminowych.

Nie można też zapomnieć o włoskim referendum konstytucyjnym, które odbyło się na początku grudnia. Przed nim obserwowaliśmy zwiększoną zmienność i awersję do ryzyka na europejskich rynkach. Jednak negatywny wynik referendum nie miał poważnych, negatywnych konsekwencji rynkowych. Przeciwnie – jak to często miało miejsce przy innych istotnych wydarzeniach politycznych w 2016 roku – zakończenie okresu niepewności przyniosło pozytywne odreagowanie rynków.

Ostatecznie w 2016 roku indeks WIG wzrósł o 11,4%, a indeks WIG20 o 4,8%

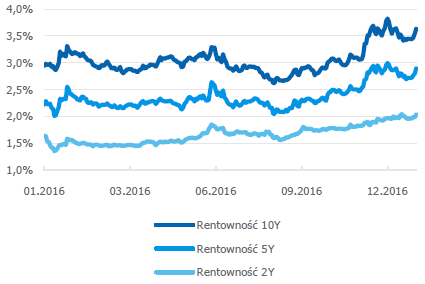

W konsekwencji, rynki akcji w ostatnich miesiącach roku wkroczyły w fazę wyraźnych wzrostów. Ostatecznie w 2016 roku indeks WIG wzrósł o 11,4%, a indeks WIG20 o 4,8%. Natomiast polska krzywa dochodowości stała się zdecydowanie bardziej stroma. Rentowność polskich dłużnych skarbowych papierów wartościowych o rocznym terminie zapadalności pozostała niemal niezmieniona, osiągając poziom nieco poniżej 1,45%. Rentowność 2-letnich obligacji skarbowych wzrosła o 40 punktów bazowych, natomiast rentowności papierów 5- i 10-letnich wzrosły o około 60-70 punktów bazowych. Poziom rentowności obligacji 10-letnich na koniec 2016 roku wyniósł około 3,60%.

Według danych Ministerstwa Finansów, udział inwestorów zagranicznych w obligacjach skarbowych wyemitowanych na rynku krajowym obniżył się z 39,5% na koniec 2015 roku do 32,8% na koniec 2016 roku.

Rentowność obligacji skarbowych w 2016 roku

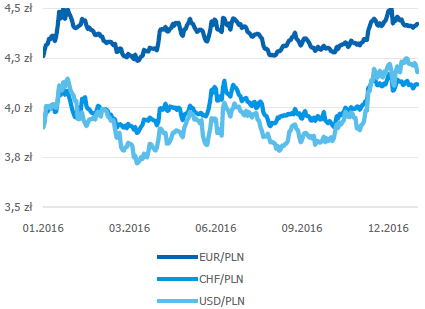

Na rynku walutowym w 2016 roku panowała znacząca zmienność. Dopiero od września można było wyróżnić wyraźny trend aprecjacji dolara amerykańskiego do euro. Ostatecznie kurs EUR/USD obniżył się w 2016 roku o 2,9%. W tym samym czasie złoty osłabił się w stosunku do głównych walut światowych. W całym 2016 roku kurs dolara wyrażony w złotych wzrósł aż o 7,1% do około 4,18 zł, natomiast euro na koniec 2016 roku było warte około 4,42 zł (wzrost o 3,8%). Złoty osłabił się również do franka szwajcarskiego o 4,5% (kurs CHF/PLN wzrósł do około 4,12 zł).

Kurs złotego w 2016 roku

2 TLTRO (targeted longer-term refinancing operations) – ukierunkowane dłuższe operacje refinansujące.